HV-Saison 2018 mit Rekordpräsenz

Dr. Wolfgang Schnorr – Sign Up For Our Newsletters >> HERE

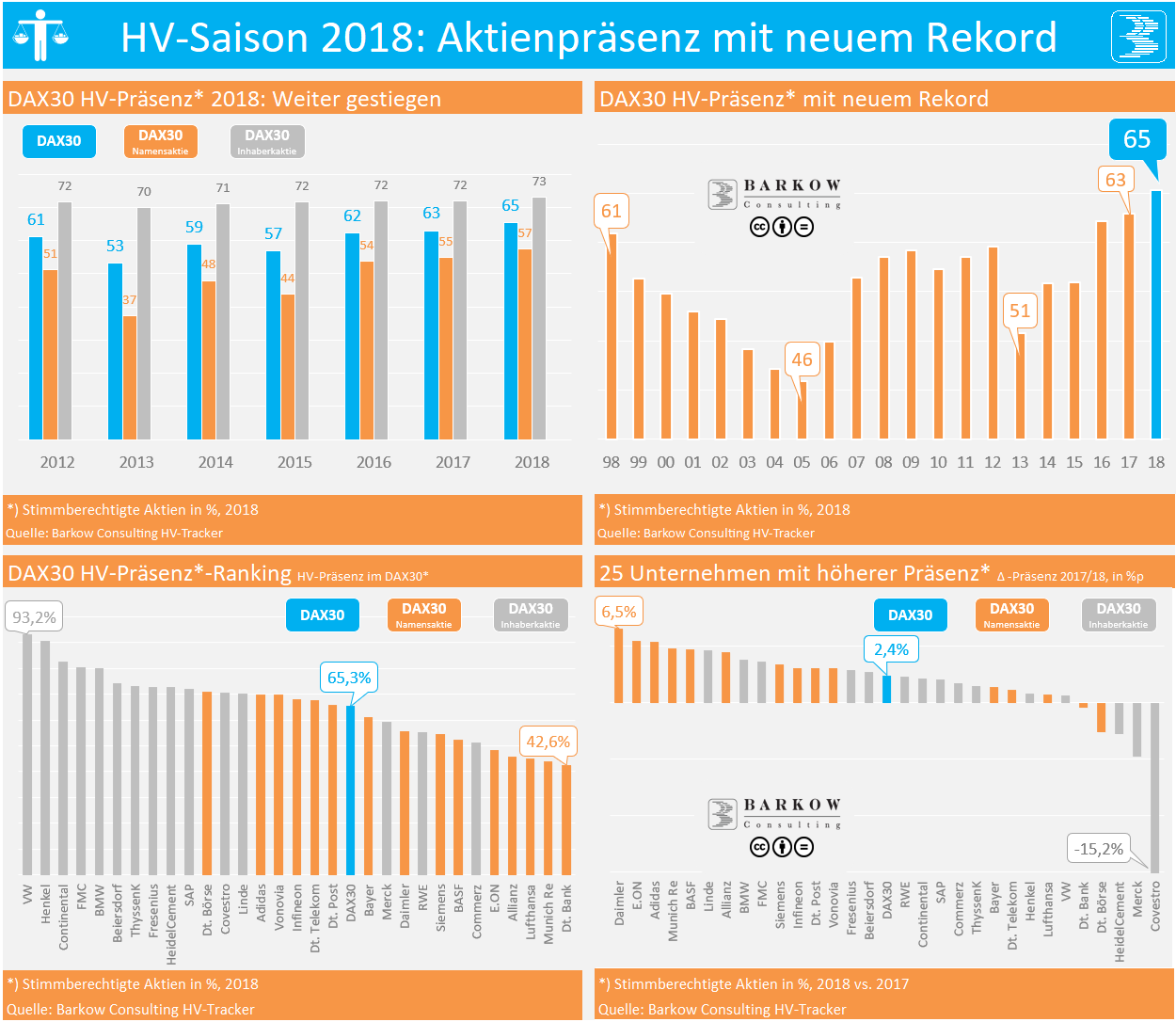

– Neues Hoch seit über 20 Jahren (plus 2,4%punkte)

– Inhaber- und Namensaktien legen gemeinsam zu

– Präsenz und „tätige Reue“ stärken Corporate Governance

Immer mehr Aktien auf DAX30-Hauptversammlungen präsent

Abgesehen von den üblichen mehr oder weniger heftigen verbalen Scharmützeln war die gerade zu Ende gegangene Hauptversammlungs-Saison 2018 der im DAX30 versammelten Aktiengesellschaften kein großer Aufreger. Zwar kam es zum Beispiel bei VW zum erwarteten Scherbengericht und die Deutsche Bank-HV geriet einmal mehr zum Spektakel, doch letztlich drängt sich in beiden Fällen auf: außer Spesen nichts gewesen.

Das kann man je nach Standpunkt gut oder schlecht finden. Uneingeschränkt positiv mit Blick auf eine gesunde Corporate Governance ist hingegen die Entwicklung der HV-Präsenz, die in den Schlagzeilen der Medien häufig untergeht. Sie ist nämlich im Durchschnitt aller Stammaktien – und deren Stimmrechte sind entscheidend – auf den neuen Rekordwert von 65,3% gestiegen, 2,4%punkte mehr als 2017. Das ist der höchste Stand seit dem Jahr 1998, bis zu dem belastbare Daten zurückgehen. Erfreulich ist auch, dass 2018, anders als im vorangegangenen Jahr, beide Aktiengattungen zu dem Plus beitragen konnten. Während die in den letzten Jahren ohnehin relativ hohe und kaum veränderte HV-Präsenz bei Inhaberaktien in der aktuellen HV-Saison nochmal um 1,3%punkte (auf 73,2%) zulegte, waren es bei Namensaktien sogar 2,4%punkte (auf 57,5%).

Unter den DAX30-Gesellschaften ist die HV-Präsenz 2018 bei Daimler am stärksten gestiegen. Das große Plus von 6,5%punkten ist aber nur auf den ersten Blick überraschend. Darin spiegelt sich vielmehr der bekannte Struktureffekt wider, wenn Aktien aus dem Streubesitz in feste Hände übergehen. Im Februar 2018 war nämlich der chinesische Unternehmer Li Shufu als langfristig orientierter Investor mit 9,7% bei dem Stuttgarter Automobilhersteller eingestiegen. Mit der HV-Präsenz von 55,7% hat Daimler 2018 seinen höchsten Stand seit 20 Jahren erreicht.

Viel deutet darauf hin, dass der Hauptgrund für den seit einigen Jahren aufwärts zeigenden Trend bei der HV-Präsenz im DAX30 wohl in den international forcierten Bemühungen um eine bessere Corporate Governance in der privaten Wirtschaft liegt. Damit wächst der Druck vor allem auf die institutionellen Aktionäre – und hier besonders aus dem Ausland-die Stimmrechte aus den ihnen meist treuhänderisch überlassenen Aktien auch tatsächlich auszuüben. Noch vor nicht allzu langer Zeit war es bei vielen ausländischen institutionellen Investoren durchaus üblich, aus Kosten- und Zeitgründen die Stimmrechte aus ihren deutschen Aktien nicht wahrzunehmen. Das ist gerade für die deutschen Bluechips, deren Anteile oft zu mehr als der Hälfte in ausländischen Händen sind, von erheblicher Bedeutung.

Fast alle Unternehmen mit höherer Präsenz

Abgenommen haben 2018 die HV-Präsenzen im DAX30 nur bei fünf AGs. Ein spezieller Ausreißer ist der 2018 erstmals in den DAX30 aufgenommene Werkstoffhersteller Covestro. Für sein ungewöhnlich starkes Minus von 15,2%punkten war der kontinuierliche Ausstieg der ehemaligen Mutter Bayer ausschlaggebend, die allein seit September 2017 bis zur Covestro-HV im laufenden Jahr ihren Anteil um über 20%punkte verringert hat. Den daneben größten Rückgang gab es bei der Merck KGaA mit minus 4,8%punkten. Er ist für die Corporate Governance allerdings – leider – kein großes Drama. Denn bei dieser speziellen Rechtsform kommt den Stammaktionären ohnehin kein entscheidendes Mitspracherecht zu, da alle Macht letztlich bei der familiengeführten Komplementärgesellschaft liegt.

Nun muss man wegen der höheren Präsenzen nicht gleich den ohnehin etwas schillernden Begriff der Aktionärsdemokratie überstrapazieren. Aber grundsätzlich kann es in unserem marktwirtschaftlichen System nur gut sein, wenn sich die Willensbildung der Aktiengesellschaft, zumal in wichtigen strategischen Fragen, auf eine möglichst breite Basis ihrer Eigentümer stützen kann – von Einzelfällen einmal abgesehen. Das gilt natürlich auch und vielleicht gerade dann, wenn die auf der HV getroffene Grundsatzentscheidungen dem Management möglicherweise nicht immer gefallen.

„Tätige Reue“ bei Vorstandsvergütungen

Gestärkt wurde die Corporate Governance 2018 auch durch eine andere Entwicklung, die man etwas salopp mit dem Tatbestand der „Tätigen Reue“ beschreiben kann. Was ist damit gemeint?

Direkt und indirekt geht es dabei um die oft umstrittene Abstimmung über das Vorstandsvergütungssystem, die – jedenfalls bislang – als sogenannte Kannbestimmung nach § 120 Aktiengesetz freiwillig und rechtlich nicht bindend ist. Fehlende juristische Konsequenzen gelten de facto auch für die Entlastung von Vorstand und Aufsichtsrat der Aktiengesellschaft. Tatsächlich lässt sich aber feststellen, dass eine ausgeprägte Missbilligung des Vorstandsvergütungssystems und/oder stellvertretend eine Nichtentlastung des Aufsichtsrats (der für die Vorstandsvergütung verantwortlich gemacht wird) sehr wohl eindeutige Folgen nach sich ziehen kann – und zwar selbst ohne „große juristische Keule“. Zwei Fälle aus der aktuellen HV-Saison zeigen das deutlich:

Fall 1: „Tätige Reue“ bei SAP

Beispiel Softwareriese SAP. In der HV 2017 war der Aufsichtsrat bei seiner Entlastung mit einer Zustimmung von gerade 50,5% nur knapp einem Eklat entronnen. Denn er hatte die Abstimmung über das Vorstandsvergütungssystem, das in der vorangegangenen HV 2016 lediglich die ungewöhnlich dürftige Billigung von 54,6% gefunden hatte, vorsichtshalber gar nicht erst auf die Tagesordnung gesetzt. In der HV des aktuellen Jahres 2018 lief dann alles sehr viel glatter und geräuschloser. Der Aufsichtsratsvorsitzende und SAP-Gründungsvater beteuerte seine Dialogbereitschaft und, dass man die geäußerte Kritik genutzt habe, um das Vorstandsvergütungssystem besonders in Sachen Transparenz und diskretionärer Ermessensspielräume gezielt zu korrigieren. Die Aktionäre hörten, und sahen es mit Wohlgefallen und winkten das neue Vorstandsvergütungssystem mit respektablen 90,1% durch. Auch die Entlastung des Aufsichtsrats fiel mit 98,6% trotz erneutem Grummelns wegen des rekordhohen Salärs des Vorstandsvorsitzenden eindeutig aus.

Fall 2: „Tätige Reue“ bei Munich Re

Bei der Münchener Rückversicherungsgesellschaft hingegen kamen die beteiligten Akteure ohne Umwege direkt zur Sache. In der HV 2017 war das Vorstandsvergütungssystem von Stimmrechtsberatern wie Investoren heftig kritisiert und mit einer Ablehnungsquote von 65,7% spektakulär durchgefallen. Das intensiv überarbeitete und dokumentierte Vorstandsvergütungssystem fand hingegen in der HV 2018 mit 92% eine große Mehrheit.

Diese beiden Beispiele belegen, dass auch die juristisch ziemlich irrelevanten HV-Abstimmungen über die Entlastung des Aufsichtsrats und/oder Billigung des Vorstandsvergütungssystems trotz ihres lediglich empfehlenden Charakters das Management sehr wohl zu konkreten Anpassungen im Unternehmen veranlassen können. So gesehen spielen auch die weichen Faktoren wie Image und Reputation eine wesentliche Rolle für die gelebte Corporate Governance, selbst wenn ihnen die harte rechtliche Bindung fehlt.

Wirft die Aktionärsrechterichtlinie bereits ihren Schatten voraus?

Es ist nicht auszuschließen, dass sich die 2017 verabschiedete und vom deutschen Gesetzgeber bis zum 10. Juni 2019 umzusetzende europäische Aktionärsrechterichtlinie im Vorgriff bereits auf die Bereitschaft ausgewirkt hat, über Vorstandsvergütungssysteme abstimmen zu lassen. Eindeutige Hinweise gibt es jedoch nicht. Für die Corporate Governance der Unternehmen ist es in jedem Fall aber eine gute Nachricht, sollte diese Reform wirklich durch verbesserte Kommunikationsmöglichkeiten, erweiterte Mitspracherechte und erhöhte Transparenz zu einem verstärkten Engagement der Aktionäre beitragen.